リフォーム会社紹介

(匿名で申込む)

マイページにログイン

(会員・商談ページへ)

会員ページでは、お申込みいただいた内容に対応できるリフォーム会社を紹介しています。各社の会社情報、評価・クチコミの閲覧や、メッセージのやりとり(商談)ができます。

リフォームローンの特徴や賢い選び方は? 金利水準から減税制度まで一挙解説!

- 最終更新日:2023-10-02

リフォームを検討しはじめると、費用をどのようにして工面すればいいのか悩んでしまうことも。その解決策のひとつが「リフォームローン」です。

リフォームローンはさまざまな金融機関が取り扱っていますが、金融機関によって金利水準が違ったり、商品に特徴があったりして、どのプランを選べばいいのか迷いますよね。そこで今回は、リフォームローンの特徴や上手なプランの選び方、変動金利と固定金利・無担保型と有担保型それぞれのメリット・デメリットなどを詳しくご紹介します。あわせて、リフォームしたときに使える減税制度にも触れていますので、最後までご覧ください。

目次

- ・リフォームローンとは? 住宅ローンとどんな違いがあるの? 気になる金利もチェック

- ・リフォームローンは何に使えるローン?

- ・リフォームローンの金利水準は?

- ・金利の種類について 変動金利と固定金利どっちがおトク? メリットとデメリットは?

- ・返済方法の種類について 元利均等返済と元金均等返済の違いは?

- ・リフォームローンは住宅ローンとどう違う?

- ・リフォームローンには無担保型と有担保型がある。それぞれの特徴は?

- ・「無担保型リフォームローン」と「有担保型リフォームローン」の違いは? メリット・デメリットは?

- ・リフォームプランに合わせた選び方。無担保型・有担保型どちらを選ぶべき?

- ・リフォームローンはどんな人が借りられる? 審査基準は?

- ・リフォームローンの審査基準は?

- ・リフォームローンは住宅ローン返済中でも借りられる

- ・まずは仮審査からスタート。リフォームローンの契約までの流れを見てみよう

- ・リフォームローンの上手なプラン選びのコツは? 返済方法のココに注目!

- ・リフォームローンを申込む前に、返済計画をシミュレーションしておこう

- ・ボーナス払いのメリット・デメリットは?

- ・繰り上げ返済もうまく活用しよう。メリット・デメリットは?

- ・リフォームローンには減税制度がある? おトクな制度をチェック!

- ・返済期間が10年以上のリフォームローンは住宅ローン減税の対象になる

- ・特定のリフォームをした場合には、リフォームローンの有無にかかわらず所得税が控除される

- ・特定のリフォームをした場合には、固定資産税の減税も受けられる

- ・親や祖父母などから資金援助を受けた場合には、贈与税の非課税措置が使える

- ・リフォームローンの諸費用や返済プランをシミュレーションしてみよう!

- ・リフォームローンに諸費用は必要? 内訳と金額の目安を紹介

- ・具体的な返済プランを見てみよう

- ・リフォームローンをうまく活用すれば、リフォームの選択肢も広がる

- ・監修者プロフィール

リフォームローンとは? 住宅ローンとどんな違いがあるの? 気になる金利もチェック

(写真/PIXTA)

リフォームローンは何に使えるローン?

マイホームの増改築や修繕、住宅設備の交換など、リフォームにかかる工事費用を調達する際に利用できるのがリフォームローンです。

リフォームの目的は「子ども部屋を増築しよう」「外壁の劣化が気になるので塗装しよう」「キッチンやバスなど、古くなった水回りを最新のシステムに入れ替えよう」などさまざま。リフォームの内容によっては数十万円で済むものから、数百万円の費用がかかるものまで幅があるため、内容や予算に応じてふさわしいプランを選ぶのがポイントになります。

リフォーム費用のどこまでがリフォームローンの対象になるのかは、金融機関や用意されているプランによって異なります。例えば、リフォームのための引越し費用や大型家具の購入費用、エクステリアの工事費用、古い建物の解体費用、収益物件のリフォームなどは、プランによって資金の用途に含まれる場合もあれば含まれない場合もあります。

また、中古住宅を購入してリフォームする際は、中古住宅の購入費用とリフォーム費用をまとめて借りられる「リフォーム一体型住宅ローン」が用意されていることがあります。リフォームローンを選ぶ前に、資金用途が合致しているか確認しておきましょう。

リフォームローンの金利水準は?

リフォームローンにはさまざまなプランがあるため単純に比較はできませんが、一般的に住宅ローン金利よりは高く、カードローン・消費者金融などの金利よりは低い傾向にあります。

リフォームローンの金利が住宅ローンより高くなるのは、提供する担保の有無などが影響しています。一方、カードローン・消費者金融などのローンより低くなるのは、使い道がリフォーム資金などに限定されていることなどが影響していると考えられます。

なお、リフォームローンであっても、少額の資金を短期間で借りる場合は金利が高めになり、まとまった資金を担保提供して借りる場合は金利が低めになる傾向があります。

金利の種類について 変動金利と固定金利どっちがおトク? メリットとデメリットは?

(写真/PIXTA)

ローンの基本知識として、「変動金利」と「固定金利」について押さえておきましょう。

変動金利は、市場金利に合わせて金利が変動するタイプ。市場金利が低下すると借入金利も低下して返済額が減りますが、市場金利が上昇すると借入金利も上昇して返済額が増えるといった特徴があります。

メリットは金利が固定金利より低めに設定されていることで、金利が上昇しなければ固定金利より返済負担が軽くなります。一方、返済額が市場の金利動向によって変動することから、返済計画を立てにくいのがデメリットです。

一方の固定金利は、市場金利が変動しても契約時の金利が完済まで変わらないのが特徴です。そのため、ローンを契約した時点で月々の返済額や返済総額がわかり、返済計画を立てやすいのがメリットです。一方、固定金利は変動金利と比較すると契約時の金利が高く、市場金利が上昇しなければ、返済総額が変動金利より多くなってしまうというデメリットがあります。

| 変動金利 | 特徴 | 市場金利に合わせて金利が変動。 |

| メリット | 金利低下時には借入金利も低下するため返済額が減る。 固定金利より金利が低めに設定されている。 |

|

| デメリット | 金利上昇時には借入金利も上昇するため返済額が増える。 金利動向で返済額が変わるため返済計画を立てにくい。 |

|

| 固定金利 | 特徴 | 契約時の金利が完済まで変わらない。 |

| メリット | 金利上昇時でも借入金利が変わらないため返済額が増えない。 契約時に月々の返済額や返済総額がわかるため返済計画を立てやすい。 |

|

| デメリット | 金利低下時でも借入金利が変わらないため返済額も減らない。 変動金利より金利が高めに設定されている。 |

なお、一定期間(支払い開始から10年間など)は固定金利で、以降は変動金利に移行する「固定金利期間選択型・当初固定金利型」や、借入額の半分が固定金利、残りの半分が変動金利などのように、変動金利と固定金利を組み合わせた「ミックス金利」を選べる場合もあります。

返済方法の種類について 元利均等返済と元金均等返済の違いは?

返済方法の違いも、基本知識として押さえておきたいポイントのひとつ。返済方法には「元利均等返済」と「元金均等返済」があり、それぞれの特徴とメリット・デメリットは以下のようになります。

| 元利均等返済 | 特徴 | 毎月の返済額(元金+金利)が一定の返済方法。 |

| メリット | 月々の返済額が一定のため、返済計画を立てやすい。 | |

| デメリット | 返済当初は毎月の返済額に占める元金の割合が低いため、元金均等返済より元金の返済ペースが遅く、返済総額が多くなる。 | |

| 元金均等返済 | 特徴 | 毎月一定額の元金を返済する返済方法。 |

| メリット | 返済当初から元金の返済ペースが変わらないため、元利均等返済より元金の返済ペースが早く、返済総額が少なくなる。 | |

| デメリット | 月々の返済額が一定ではなく、返済当初の返済額が多くなる。 |

どちらにも一長一短があるため、毎月の生活費に余裕がないことから返済当初の返済額をできるだけ抑えたいと考えている人には元利均等返済、ある程度資金に余裕があることからできるだけ返済総額を安くしたいと考えている人には元金均等返済が向いています。それぞれ自分に合った返済方法を選ぶようにしましょう。

リフォームローンは住宅ローンとどう違う?

リフォームローンは住宅ローンに比べて借入金額が少ないケースが多いことから、審査のハードルは住宅ローンより低いといえるでしょう。ただし、借りやすい分金利が高めに設定されており、返済期間も短めになる傾向があります。その他の特徴については以下の表を参考にしてください。

| リフォームローン | 住宅ローン | |

|---|---|---|

| 金利の種類 | 変動金利しか選べないケースがある。 | 変動金利、固定金利、固定金利期間選択型(当初固定金利型)の中から選ぶことが多く、金融機関によってはミックス金利も用意されている。 |

| 融資額 | 10万円以上500万円以下など少額の借り入れが中心。 (担保を提供すれば高額の借り入れも可能になる) |

100万円以上8000万円以下など高額の借り入れも可能(【フラット35】の場合)。(金融機関やプランによっては1億円以上の借り入れも可能になる) |

| 返済期間 | 最長15年など、住宅ローンより短い。 (担保を提供すれば長期も可能になる) |

15年~35年など、長期の借り入れが可能。 |

| 保証人 | 保証会社の保証を受けることで不要になるのが一般的。 | 保証会社の保証を受けることで不要になるのが一般的。 |

| 金利 | 住宅ローンより高めに設定されていることが多い。 | リフォームローンより低めに設定されていることが多い。 |

リフォームローンには無担保型と有担保型がある。それぞれの特徴は?

(写真/PIXTA)

「無担保型リフォームローン」と「有担保型リフォームローン」の違いは? メリット・デメリットは?

リフォームローンには、融資を受けた際に担保を必要としない「無担保型」と、自宅などを担保として提供する「有担保型」の2つがあります。

無担保型のリフォームローンは、担保を提供していないことから、金利が有担保型よりやや高くなるのが特徴です。返済期間は最長でも10年や15年などと短めで、まとまった借り入れができないのがデメリットです。メリットは、有担保型に比べると借り入れがしやすく、審査の結果が早く出るケースが多いことです。

一方の有担保型のリフォームローンの特徴は、自宅などを担保として提供することから、住宅ローンに近い金利水準で借りられることです。また、住宅ローン並みに多くの金額を借りることができ、返済期間も35年など長めに設定できるメリットがあります。デメリットは、審査に時間がかかることや、担保の不動産に抵当権を設定するための手間や費用が必要になること。万一返済が遅れた場合には、担保として提供した自宅を失ってしまうリスクがあります。

| 無担保型 | 有担保型 | |

|---|---|---|

| メリット | 有担保型に比べると借り入れがしやすい。 審査の結果が早く出るケースが多い。 |

住宅ローンに近い金利で借りられる。 返済期間が無担保型より長い。 まとまったお金を借りられる。 |

| デメリット | 金利が有担保型より高い。 返済期間が有担保型より短い。 |

担保を提供するため、その分の手間や費用がかかる。 審査結果が出るまで時間がかかることがある。 返済が遅れた場合に担保を失うリスクも。 |

| 融資額 | 10万円以上500万円以下など。 | 最大1億円など高額の借り入れも可能。 |

| 返済期間 | 最長15年など。 | 15年~35年など。 |

| 金利 | 有担保型より高め。 | 住宅ローン並みの金利も可能。 |

リフォームプランに合わせた選び方。無担保型・有担保型どちらを選ぶべき?

お金を借りるとき、多くの人が真っ先に金利を比較してしまうかもしれません。しかし、「無担保型より金利が低いので、有担保型のリフォームローンにしよう」と考えるのは早計です。

例えば、まとまったお金を借りて大規模なリフォームをする場合は、金利が低い有担保型のリフォームローンにするといいかもしれません。しかし、数十万円~数百万円のリフォーム工事では、金利が高くても余分な費用がかからない無担保型のリフォームローンのほうが、最終的な支払い総額を抑えられるケースがあります。また、すでに自宅が住宅ローンの担保になっている人は、自宅を担保にした借り入れが難しくなるため、有担保型のリフォームローンは選択肢から外れてしまいます。

このように、無担保型・有担保型のどちらがふさわしいのかは人により異なります。計画しているリフォームプランや借り入れの状況に合わせ、どちらにするか決めるといいでしょう。

| 無担保型が適している人 |

|

| 有担保型が適している人 |

|

リフォームローンはどんな人が借りられる? 審査基準は?

(写真/PIXTA)

リフォームローンの審査基準は?

リフォームローンも他のローンと同様に、融資の際には金融機関による審査が行われます。具体的な審査基準は公開されていませんが、主に以下の項目が審査の対象になります。また、金融機関のWebサイトの「商品概要説明書」などでは、年齢や収入、勤続条件などの申込み条件が公開されています。事前に確認しておくといいでしょう。

●年齢

年齢は審査における重要なチェック項目です。「借入時の年齢が満18歳以上満65歳未満」「最終返済時の年齢が満70歳未満」など、具体的な年齢条件は公表されているケースが多いようです。

●収入

「前年度年収が200万円以上」など具体的な基準が公開されているケースが多く、年齢と同じく収入の状況も重要なチェック項目のひとつと考えていいでしょう。

●勤続年数

金融機関は、借入人が「安定して継続した収入が見込める人」なのかをチェックします。その要素のひとつになるのが勤続年数で、「勤続2年以上」「自営業者は営業年数2年以上」など具体的な基準が公開されているケースが多いようです。なお、自営業者は公務員や会社員に比べると収入が不安定になることが多いため、条件をクリアしても審査を通過するのが難しいケースがあります。

●担保の資産価値

有担保型のリフォームローンの場合、担保となる不動産の資産価値が借入希望金額より低いと審査に通らないことがあります。

●返済負担率(返済比率)

返済負担率とは、「年収に占める年間の返済額の割合」のことです。例えば年収500万円の人は、年間の総返済額が120万円の場合、返済負担率は24%になります。

返済負担率を計算する際の「年間の総返済額」は、利用を検討しているリフォームローンの返済額に加え、住宅ローンやカードローン、マイカーローン、消費者金融など、他の借り入れの返済額も加算します。

返済負担率=120万円(年間の総返済額)÷500万円(年収)×100%

=24%

返済負担率が低いとゆとりを持って返済できると判断され、審査に通りやすくなります。例えば、【フラット35】が公表している融資基準では、返済負担率は「年収400万円未満で30%以下、年収400万円以上で35%以下」などとなっています。無担保型のリフォームローンの返済負担率はこれより低くなると考えられますので、20%~25%くらいを目安にしておくといいかもしれません。また、住宅ローン返済中は、条件がさらに厳しくなる可能性がありますので注意しましょう。

●その他の借り入れ状況・返済状況

住宅ローンやカードローン、マイカーローン、消費者金融など他の借り入れがある場合は、借り入れの金額だけでなく返済の状況も細かくチェックされます。過去に滞納を繰り返していると、現在は問題なくても審査に落ちてしまうことがあります。

リフォームローンは住宅ローン返済中でも借りられる

金融機関の審査をクリアすれば、住宅ローン返済中でもリフォームローンを利用することができます。例えば、住宅ローンの返済がある程度進んでいれば、担保としての価値も生まれて利用しやすくなるでしょう。しかし、住宅ローンの返済が始まって間もないケースや、現在の年収では返済が難しそう(返済負担率が高いなど)というケースでは、融資の審査に通らない場合もあります。

ただ、ひとりでいろいろ考えていても前には進みません。状況によっては、リフォーム費用を含めた新たな住宅ローン(リフォーム一体型住宅ローン)に借り換えができることもあるので、まずは金融機関に相談することをおすすめします。

まずは仮審査からスタート。リフォームローンの契約までの流れを見てみよう

リフォームローンを利用するには、仮審査の申込みからスタートするのが一般的です。仮審査に通ったら本審査に進み、承認されれば契約手続きへと進みます。

●1.仮審査の申込み

- ・氏名、住所、勤務先、希望する借入金額・期間、リフォーム費用など、所定の項目を記入して提出します。

- ・インターネットから簡単に申込める金融機関もあります。

●2.仮審査の結果連絡

- ・仮審査の結果が届きます。

●3.本審査の申込み

- ・金融機関所定の手続きをして、本審査に申込みます。

●4.本審査の結果連絡

- ・本審査の結果が届きます。

●5.リフォームローンの契約手続き

- ・融資が承認されたら所定の契約手続きを行います。

リフォームローンの上手なプラン選びのコツは? 返済方法のココに注目!

(写真/PIXTA)

リフォームローンを申込む前に、返済計画をシミュレーションしておこう

リフォームローンに限ったことではありませんが、お金を借りる際には完済まで無理なく返済できるプランを選ぶことが大切です。返済期間が複数年におよぶ場合には、子どもの誕生や進学といったライフイベントを想定し、将来にわたって無理なく返済を続けていけるように資金計画を立てましょう。

(イラスト/ホームプロ編集部)

ボーナス払いのメリット・デメリットは?

リフォームローンの返済方法には、完済まで一定額を返済していく「毎月払い」と、ボーナスが支給される月に上乗せして支払う「ボーナス払い(ボーナス併用払い)」があります。

ボーナス払いのメリットは、毎月の返済額を抑えることができる点です。月々の家計の負担をなるべく軽くしたいと考えている場合には、ボーナス払いは選択肢に入るかもしれません。

ボーナス払いのデメリットは、ボーナスが予定通り支給されなかったり、転職などでボーナスをもらえない期間があったりすると、返済計画が大幅に狂ってしまうことです。大手企業の会社員や公務員など安定してボーナスが支給される人には選択肢のひとつになるかもしれませんが、ボーナスの支給に不安がある人は毎月払いを選ぶほうがいいかもしれません。

ボーナス払いを選択する際に注意したいのは、ボーナス払いの支払い月は契約後に変更できないケースがあることです。「会社の都合でボーナスの支給月が変わったため、返済を続けるのが難しくなってしまった……」といったことにならないよう、ボーナス払いの支払い月の変更ができるのか、ボーナス払いから毎月払いに変更できるのか、ボーナス払いの割合を減らすことができるのかなど、契約前に詳細を確認したうえで検討しましょう。

繰り上げ返済もうまく活用しよう。メリット・デメリットは?

繰り上げ返済とは、毎月の返済額とは別にまとまったお金を返済することで、元本の一部を繰り上げて返済する「一部繰り上げ返済」と、残りをまとめて返済する「全額繰り上げ返済」があります。

繰り上げ返済のメリットは、元本の返済が早く進むため、利息の支払いが減って返済総額を抑えられることです。ある程度の貯蓄が見込める人は、繰り上げ返済を上手に使うといいでしょう。

注意したいのは、繰り上げ返済をする際に、「1回あたり5000円」などのように手数料がかかるケースがあることです。手数料が高額だと、せっかく繰り上げ返済したのに支払い総額が増えてしまうということになりかねません。

金融機関によっては、「インターネットで繰り上げ返済する場合は手数料無料」「繰り上げ返済は1万円単位で可能」など、繰り上げ返済しやすいプランを用意していることがありますので、申込み先を選ぶ際の参考にするといいでしょう。

(イラスト/ホームプロ編集部)

リフォームローンには減税制度がある? おトクな制度をチェック!

(写真/PIXTA)

返済期間が10年以上のリフォームローンは住宅ローン減税の対象になる

リフォームローンを利用してマイホームの増築・改築をした場合、所定の条件を満たせば住宅ローン減税の対象になります。

住宅ローン減税を受けられる主な条件は以下の通りです。

- ・令和7(2025)年12月31日までに住み始めること

- ・ローンの返済期間が10年以上あること

- ・増改築後の床面積が50㎡以上で、床面積の2分の1以上を住居として利用していること

- ・控除を受ける年分の合計所得金額が2000万円以下であること

- ・増改築の日から6カ月以内に住み始めること

- ・増改築のための費用(補助金をもらった場合は、補助金の額を控除した額)が100万円を超え、その2分の1以上が住居部分の工事費用であること

住宅ローン減税の対象になるのは、以下のいずれかに該当する工事です。

- ・増築、改築、建築基準法に規定する大規模な修繕・模様替え

- ・マンションなど区分所有建物の場合、区分所有する床、階段、壁の過半について行う修繕・模様替え

- ・居室、キッチン、浴室、トイレ、洗面所、納戸、玄関、廊下の床または壁全部について行う修繕・模様替え

- ・現行の耐震基準に適合させるための耐震改修工事

- ・一定のバリアフリー改修工事

- ・一定の省エネ改修工事

住宅ローン減税の対象になると、年末のリフォームローンの残高(最大2000万円)の0.7%を上限に、10年間にわたって所得税が減税されます。減税額は最大で140万円(2000万円×0.7%×10年間)。初年度は確定申告が必要になりますので、該当する人は忘れずに確定申告をしましょう。

出典:国税庁「No.1211-4 増改築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

特定のリフォームをした場合には、リフォームローンの有無にかかわらず所得税が控除される

計画しているリフォームが耐震やバリアフリー、省エネ、三世代同居、長期優良化のためのリフォームに該当すると、リフォームローンを利用していなくても減税の対象になります。

控除額は対象となる工事に定められた「必須の工事の額(A)」の10%と、「その他の工事の額(必須工事の超過額とその他のリフォームの額)(B)」の5%です。「必須の工事の額(A)」と「その他の工事の額(B)」の合計額の上限は1000万円ですので、それらの条件をまとめると以下のようになります。

| 必須工事限度額 :A |

その他工事限度額 :B(1000万円―A) |

最大控除額 :(A×10%)+(B×5%) |

|

|---|---|---|---|

| 耐震 | 250万円 | 750万円 | 62.5万円 |

| バリアフリー | 200万円 | 800万円 | 60万円 |

| 省エネ | 250万円(350万円) | 750万円(650万円) | 62.5万円(67.5万円) |

| 三世代同居 | 250万円 | 750万円 | 62.5万円 |

| 耐震+省エネ+耐久性 | 500万円(600万円) | 500万円(400万円) | 75万円(80万円) |

| 耐震or省エネ+耐久性 | 250万円(350万円) | 750万円(650万円) | 62.5万円(67.5万円) |

※( )の中の数字は太陽光発電を設置する場合

特定のリフォームをした場合には、固定資産税の減税も受けられる

計画しているリフォームが耐震やバリアフリー、省エネ、長期優良化のためのリフォームに該当すると、特例措置によって固定資産税が一定割合減税されます。減税を受けるには、リフォーム工事が完了してから3カ月以内に申告をする必要があります。忘れずに手続きを済ませましょう。

| リフォームの内容 | 減税額 |

|---|---|

| 耐震リフォーム | 床面積120㎡相当分までの固定資産税額の2分の1 |

| バリアフリーリフォーム | 床面積100㎡相当分までの固定資産税額の3分の1 |

| 省エネリフォーム | 床面積120㎡相当分までの固定資産税額の3分の1 |

| 長期優良住宅化リフォーム | 床面積120㎡相当分までの固定資産税額の3分の2 |

親や祖父母などから資金援助を受けた場合には、贈与税の非課税措置が使える

親や祖父母といった直系尊属から資金援助を受けて、居住用の住宅のリフォームをした場合、一定の上限額まで贈与税が非課税になります。上限額は耐震、省エネ、バリアフリー住宅の場合には1000万円、それ以外の住宅は500万円です。

制度の利用には受贈者の年齢が18歳以上、過去に贈与税の申告で住宅取得等資金の非課税の適用を受けたことがないことなど一定の条件を満たす必要がありますが、贈与税の負担を軽減できるのは大きなメリットです。

特例の適用を受けるためには、贈与を受けた年の翌年の2月1日から3月15日までの間に、贈与税の申告書に住宅性能評価書の写しなど所定の書類を添えて税務署に提出する必要があります。

非課税枠の上限額

| 耐震、省エネ、バリアフリー住宅 | 1000万円 |

| その他の住宅 | 500万円 |

リフォームローンの諸費用や返済プランをシミュレーションしてみよう!

(写真/PIXTA)

リフォームローンに諸費用は必要? 内訳と金額の目安を紹介

前述の通り、リフォームローンには無担保型と有担保型があります。無担保型は担保を提供しない分、抵当権を設定するための登記費用などが不要です。事務手数料については金融機関によって異なり、手数料無料の金融機関もあれば、「借入金の2%」などが必要になるケースもあります。保証会社に支払う保証料についても金融機関によって異なりますが、保証料を不要にしているケースが多いようです。

一方、有担保型は住宅ローンに近い商品設計になっているため、住宅ローン契約時と同様に以下の諸費用が必要になります。

- ・事務手数料

- ・保証料(取扱手数料を含む)

- ・団体信用生命保険料(金利に含まれているケースもあり)

- ・火災保険料

- ・抵当権を設定する際の登録免許税

- ・抵当権を設定する際の司法書士報酬

リフォームローンの諸費用は、融資額の2%~6%くらいが目安といわれています。融資額が1000万円を超えれば数十万円、場合によっては100万円を超える可能性もあります。諸費用の内訳や金額は金融機関によって違うため、申込みの前に金額の目安を確認しておくといいでしょう。

具体的な返済プランを見てみよう

最後に、実際にリフォームローンを利用した場合の返済プランを見てみましょう。計算に使うのは、インターネットで公開されているローンシミュレーターです。所定の項目に検討している融資額、返済期間、金利などを入力して計算してみましょう。

今回はボーナス返済を「0円」で計算していますが、条件をいろいろ変えながらシミュレーションすれば、無理なく返済できるプランが見つかるはずです。

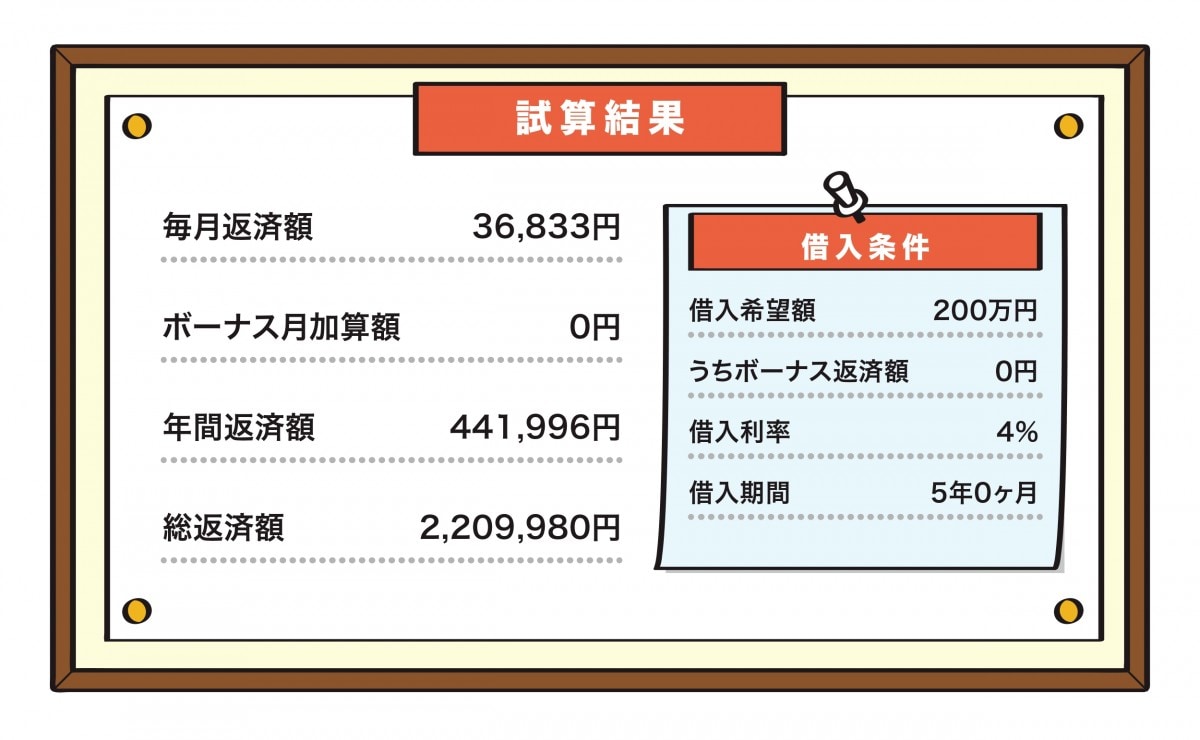

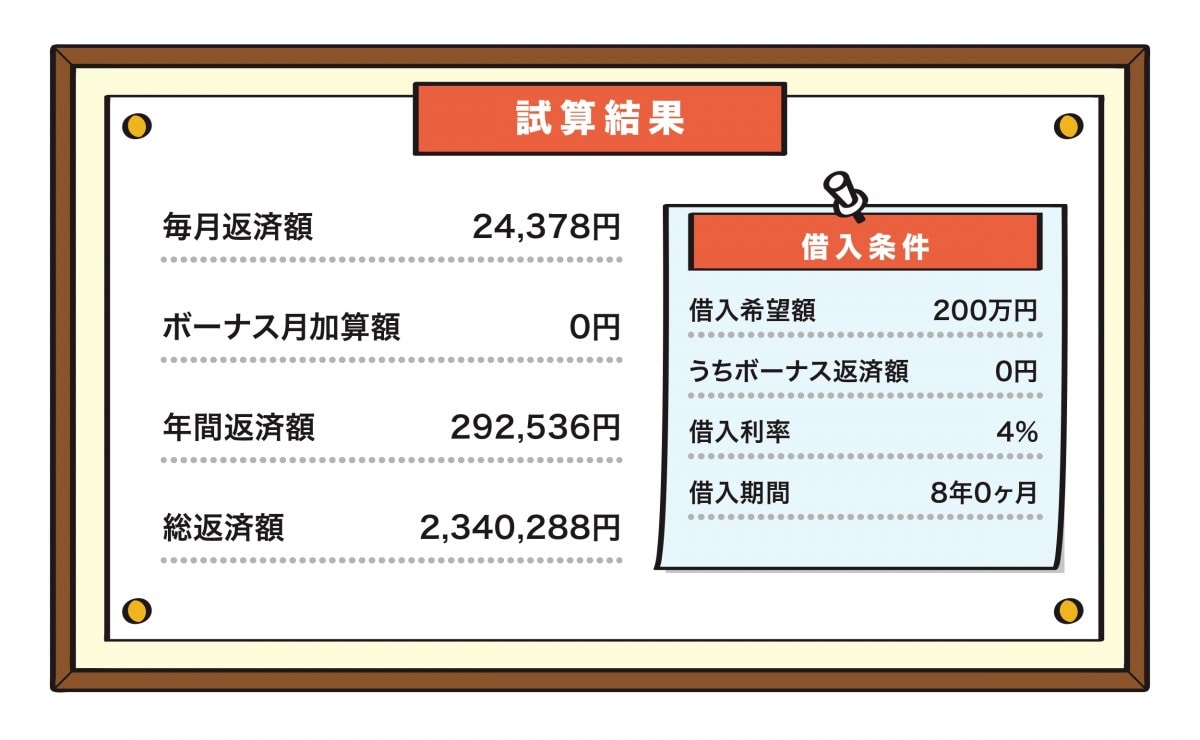

●ケース1

無担保型のリフォームローンで200万円の融資を受ける場合

無担保型の金利は有担保型より高めに設定されています。今回は返済期間5年・金利4%で200万円借りた場合でシミュレーションしてみました。試算結果によると、月々の返済額は3万6833円、返済総額は220万9980円になります。

(イラスト/ホームプロ編集部)

※結果はあくまでも試算で、実際の金額と異なる場合があります

そこで返済期間を8年にして、金利4%で200万円借りた場合をシミュレーションしてみます。すると月々の返済額は2万4378円で約1万2000円減りましたが、返済総額は234万288円で約13万円増えました。

(イラスト/ホームプロ編集部)

※結果はあくまでも試算で、実際の金額と異なる場合があります

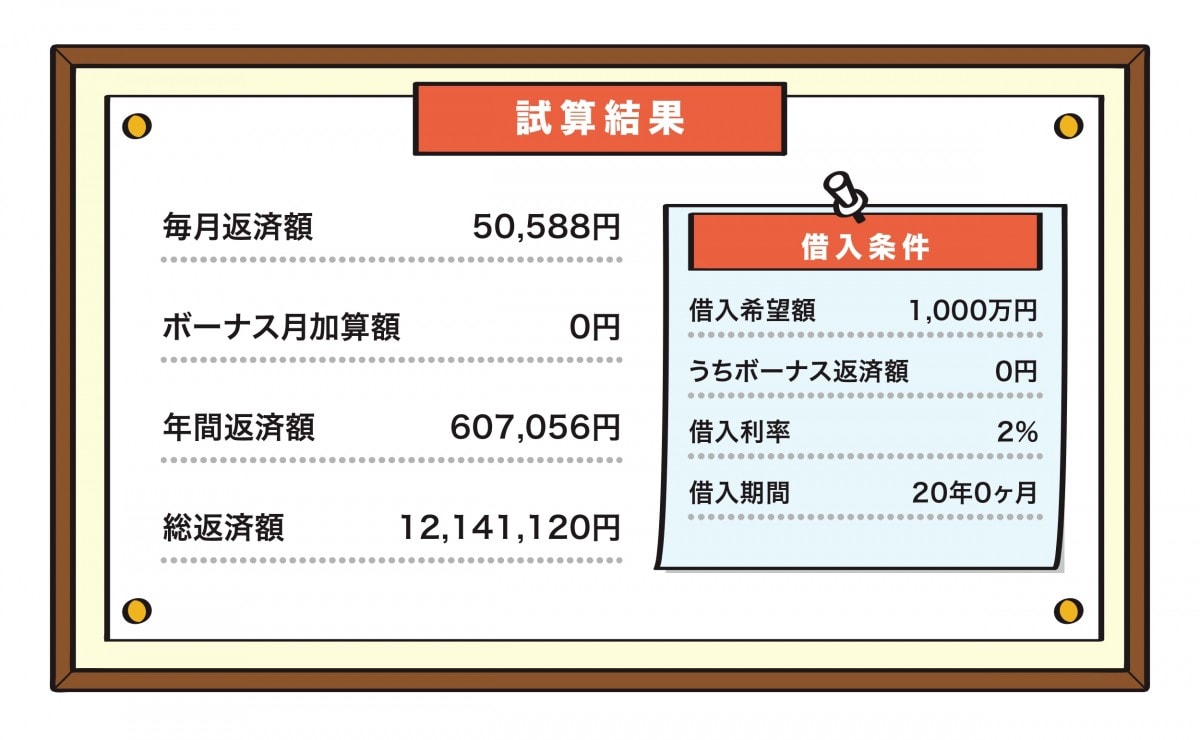

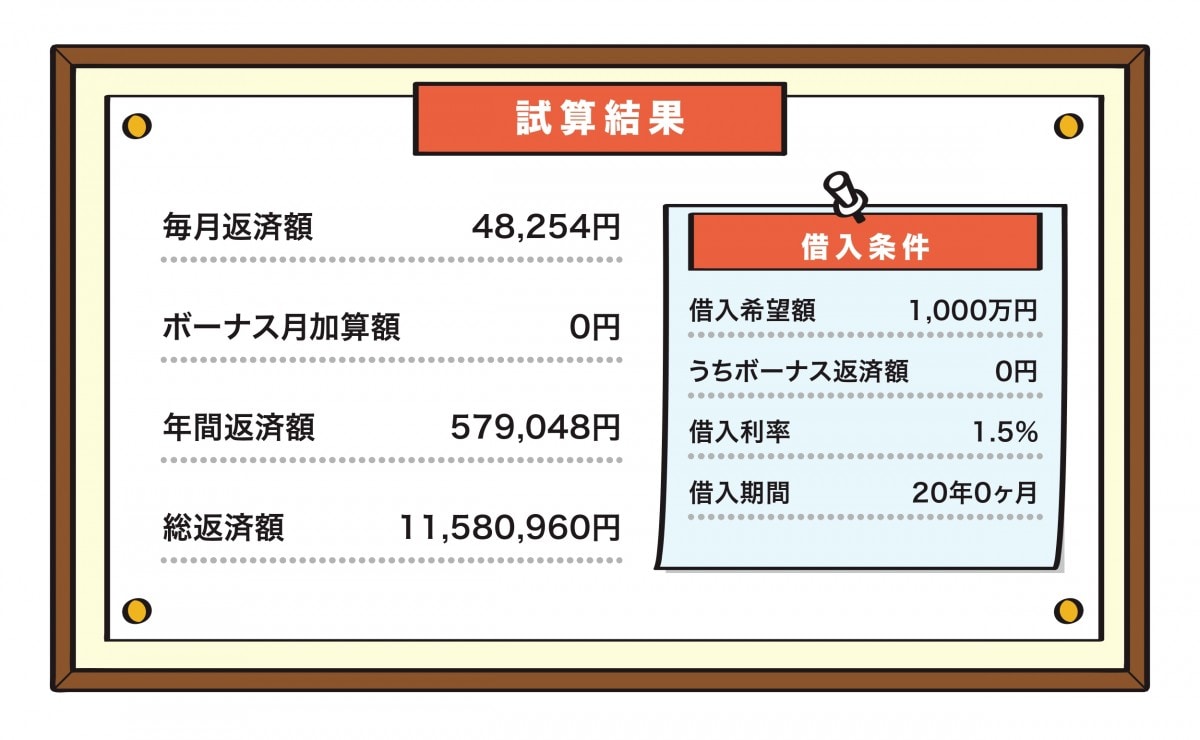

●ケース2

有担保型のリフォームローンで1000万円の融資を受ける場合

有担保型は住宅ローンに近い金利水準で借りることが可能です。まずは、返済期間20年・金利2%で1000万円借りた場合でシミュレーションしてみました。試算結果によると、月々の返済額は5万588円、返済総額は1214万1120円になります。

(イラスト/ホームプロ編集部)

※結果はあくまでも試算で、実際の金額と異なる場合があります

そこでもう少し金利が低い金融機関を探し、金利1.5%で返済期間20年・1000万円借りた場合をシミュレーションしてみます。すると月々の返済額は4万8254円で約2300円減り、返済総額は1158万960円で約56万円減りました。

(イラスト/ホームプロ編集部)

※結果はあくまでも試算で、実際の金額と異なる場合があります

リフォームローンをうまく活用すれば、リフォームの選択肢も広がる

今回紹介した内容を参考にして、リフォーム資金を調達する選択肢のひとつとしてリフォームローンを検討してみませんか。上手に使えばリフォームの選択肢が広がって、理想の住まいを実現する近道になりますよ。

監修者プロフィール

|

斉藤勇 |

ファイナンシャルプランナー・宅地建物取引士としてWebメディアで情報を発信。保険や貯蓄、投資、住宅ローンなど、お金にまつわる疑問や悩みごとの相談にも応じている。趣味は釣り、サーフィンをはじめとしたマリンスポーツ。モットーは「いつもありがとうの心を忘れずに」。

▼お問い合わせ(お見積もりは)コチラ

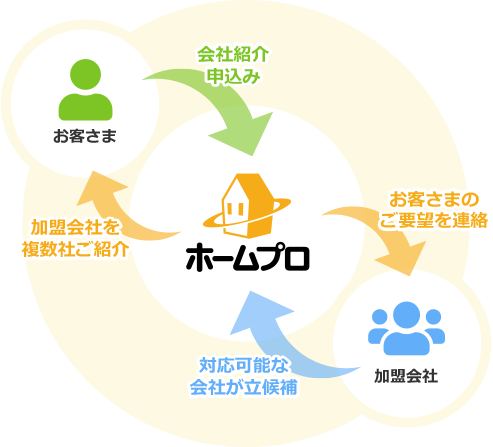

リフォーム会社紹介の流れ

信頼できて予算に合って評判がいい…、そんなリフォーム会社を自分で探すのは大変です。

ホームプロでは加盟会社を中立の立場でご紹介しています。

ホームプロの実績

2001年のサービス開始以来、多くのお客さまにご利用いただいています。

利用者数

※2024年4月~2025年3月

昨年度のご成約

今なら、お申込みいただいた方だけに

リフォーム会社選びの成功ノウハウ集を限定公開中!

リフォーム会社選びにはコツがある!「成功リフォーム 7つの法則」

ホームプロでは、これからリフォームされる方に“失敗しないリフォーム会社選び”をしていただけるように、「成功リフォーム 7つの法則」をまとめました。ホームプロ独自のノウハウ集として、多くの会員の皆さまにご活用いただいております。

リフォームローン

カテゴリ一覧

リフォームローン

よく読まれている記事

箇所別ノウハウ一覧

テーマ別ノウハウ一覧

-

ライフスタイル別のリフォーム

-

こだわりのリフォーム

-

ご予算にあわせたリフォーム

-

リフォームの知恵

-

住まいの機能・性能向上

-

リフォームなんでも事典

ご要望に対応できるリフォーム会社をご紹介。

複数社のプランを、比べて選べる!

リフォームには定価がありません。適正価格を知るには複数社の見積もりを比べるのがポイント。

予算や条件にぴったりの会社をご紹介します。

先頭へ