リフォーム会社紹介

(匿名で申込む)

マイページにログイン

(会員・商談ページへ)

会員ページでは、お申込みいただいた内容に対応できるリフォーム会社を紹介しています。各社の会社情報、評価・クチコミの閲覧や、メッセージのやりとり(商談)ができます。

住宅ローンが残っていても、リフォームローンは借りられるって本当!?

- 最終更新日:2017-08-29

住宅ローンが残っていても、リフォームローンは借りられます!

住宅ローンが残っていたらリフォームローンは借りられない、ということはありません。極端な話、35年ローンを組んでまだ1年しか経っていないケースでも、リフォームローンを借りられることがあります。

ここでは、「住宅ローンをどれくらい返済していればどれくらいの金額を借りられるのか」など、住宅ローンの返済額とリフォームで借りられる費用の関係性から、ローンで見たリフォームのタイミングを解説します。

ポイントは、毎月の返済額

住宅購入時に、年収とのバランスでギリギリ審査に通るラインで住宅ローンを組んでいる場合は、新たなリフォームローンを追加で組むことは困難かもしれません(下記、Aさんのケース)。

しかしながら、住宅購入時にゆとりを持ったローンの組み方をしている人の場合は、追加でリフォームローンを組むことはそれほど困難なことではありません(下記、Bさんのケース)。

事例を見てみましょう。

金融機関によって、審査金利(審査に使う金利であって、実際に返済する金利とは別)は異なるのですが、仮に、その審査金利が3.50%だったとします。

AさんとBさんは同じ年収で、年齢も同じとしましょう。違うのは、ローンの借入額です。1年返済後に、Aさんのローン残高は4950万円。Bさんのローン残高は3950万円とします。このときに、AさんとBさんの銀行内の評価(審査の目線)は、下記のとおりです。

| Aさん | Bさん | |

|

700万円 | 700万円 |

|

4950万円 | 3950万円 |

|

34年 | 34年 |

|

0.775% | 0.775% |

|

13万8048円 | 11万159円 |

|

165万6576円 | 132万1908円 |

|

3.50% | 3.50% |

|

20万7658円 | 16万5707円 |

|

249万1896円 | 198万8484円 |

|

35.60% | 28.41% |

年収との比率である(10)「返済比率(もしくは「返済負担割合」というケースもあります)」が低ければ低いほど、返済能力の高い人という評価になります。

Aさんの返済比率((10))を見ると、35%を超えています。35%を超えていると、必ずしもダメという事ではありませんが、35%を超えると融資が難しいと判断される基準となります。追加の融資を受けるには、もう少しローン金額が減っていることが望まれます。

その点、Bさんの返済比率((10))を見ると、まだ許容範囲内です。今回のケースでは、Bさんなら、ローン返済1年後であってもリフォームローンは借りられそうです。

二重のローン、どんなことに注意すべき?

住宅ローンの返済中にリフォームローンを組む場合、二重のローンを組むことになります。そのとき、同じ金融機関で組むのと違う金融機関で組むのでは、どちらの方がメリットが大きいのでしょうか。

先ほどリフォームローンの審査に通るだろうと判断した、Bさんを例に挙げながら解説しましょう。

(例) 返済期間10年のリフォームローンをプラスで組んだ場合

Bさんは、住宅ローンに加えてリフォームローンを組む計画を立てました。無事にローンは組めそうですが、このままでは二重のローンとなります。

| 住宅ローン | リフォームローン | 住宅ローン + リフォームローン | |

| ローン返済期間 | 34年 | 10年 | |

| ローン残額 | 3950万円 | 300万円 | 4250万円 |

| 返済の金利 | 0.775% | 3.975% | |

| 返済月額 | 11万159円 | 3万337円 | 14万496円 |

| 総返済予定額 | 4494万5089円 | 364万549円 | 4858万5638円 |

この時に気になるのが、家計の資金繰り。今は特に問題がなくても、数年後に子供の教育費負担が重なると、毎月の返済額が負担になって、今後家計は「火の車」となるかも知れません。では、そんなBさんに合った方法を考えてみたいと思います。

家計が「火の車」に陥る前に、次のアイデアです。リフォームローンではなく、住宅ローンでリフォーム費用を借ります。ただし、住宅ローンはひとり1契約が基本ですので、2本目の住宅ローンは組めません。

そこで、住宅ローンへの「おまとめ借り換え」を検討します。借り換えは保証料や登記費用などの諸費用が掛かりますので、Bさんのケースでの諸費用を約130万円と仮定し、次の条件で借り換えます。

(例) 住宅ローン借り換えで一本化した場合

| 借り換え後の住宅ローン | |

| ローン返済期間 | 34年 |

| ローン残額 | 4380万円(注1) |

| 返済の金利 | 0.625%(注2) |

| 返済月額 | 11万9190円 |

| 総返済予定額 | 4862万9808円 |

(注1)4380万円の内訳 購入時の住宅ローン残額(3950万円)、リフォーム費用(300万円)、借り換え時諸費用(約130万円)、借り換え時に必要となる諸費用も加味しています。

(注2)金利が0.775%ではなく、0.625%となっているのは、このタイミングで、さらに良い条件のローンに借り換えができた場合を想定しています。

住宅ローンに追加してリフォームローンを組んだ場合と、住宅ローンへの「おまとめ借り換え」をした場合の比較が下の表です。

| 住宅ローン + リフォームローン | 借換え後の 「おまとめ」 住宅ローン | 比較 | |

| ローン返済期間 | 34年&10年 | 34年 | |

| ローン残額 | 4250万円 | 4380万円 | ?130万円 |

| 返済の金利 | 0.775%&3.975% | 0.625% | |

| 返済月額 (当初10年間) | 14万496円 | 11万9190円 | ▲2万1306円 |

| 総返済予定額 | 4858万5638円 | 4862万9808円 | ?4万4170円 (注) |

(注) ※ 借り換えた場合、住宅ローンを全額一括返済した銀行(保証会社)から、「保証料」の返金が見込める場合がありますが、本試算値には加味していません。

※ 上記ローン金利はすべて変動金利です。金利上昇が無い場合での試算となります。

<借り換えのメリット>

- ・毎月の返済額を抑えられます。

- ・住宅ローンなので、団体信用生命保険が付いてくる安心感もあります。

<借り換えのデメリット>

- ・リフォームの費用部分も34年間支払いが続くことです。

- ・借り換え時に諸費用が掛かる為、ローン残高が増えてしまいます。ただし、完済までの総返済予定額では、大きな差にはなっていないので、そこは大きなデメリットでは無いと言えるかも知れません。

このように、比較をしてみると総返済額に大差はありません。毎月の返済額を抑えるべきか、最初の10年間は負担が大きくても後々の負担を軽減するべきか、家庭の状況やライフプランに合わせて選択するのがよさそうです。

住宅ローンへの「おまとめ借り換え」はどんな時にオススメ?

上記と同様のケースで、Bさんの既存の住宅ローンが次のような状況なら、シミュレーション結果はどうなるのでしょうか?試算してみました。

| [現在の住宅ローン状況] ・ローン残額:1430万円 ・ローン金利:1.975% (古い時代のローンなので金利は高めに設定しました) ・残り期間:10年 |

(例) 返済期間10年のリフォームローンを組んだ場合

Bさんのローンは、住宅ローンとリフォームローン共に期間10年ですが、二重のローンとなります。

| 住宅ローン | リフォームローン | 住宅ローン + リフォームローン | |

| ローン返済期間 | 10年 | 10年 | |

| ローン残額 | 1430万円 | 300万円 | 1730万円 |

| 返済の金利 | 1.975% | 3.975% | |

| 返済月額 | 13万1419円 | 3万337円 | 16万1756円 |

| 総返済予定額 | 1577万303円 | 364万549円 | 1941万852円 |

(例) 住宅ローン借り換えで一本化した場合

| 借り換え後の住宅ローン | |

| ローン返済期間 | 10年 |

| ローン残額 | 1780万円(注) |

| 返済の金利 | 0.625% |

| 返済月額 | 15万3055円 |

| 総返済予定額 | 1836万6677円 |

(注)1780万円の内訳 購入時の住宅ローン残額(1430万円)、リフォーム費用(300万円)、借り換え時諸費用(約50万円)、借り換え時に必要となる諸費用も加味しています。

住宅ローンに追加してリフォームローンを組んだ場合と、住宅ローンへの「おまとめ借り換え」をした場合の比較が下の表です。

| 住宅ローン + リフォームローン | 借換え後の 「おまとめ」 住宅ローン | 比較 | |

| ローン返済期間 | 10年&10年 | 10年 | |

| ローン残額 | 1730万円 | 1780万円 | ?50万円 |

| 返済の金利 | 1.975%&3.975% | 0.625% | |

| 返済月額 (当初10年間) | 16万1756円 | 15万3055円 | ▲8701円 |

| 総返済予定額 | 1941万852円 | 1836万6677円 | ▲104万4175円 (注) |

(注) ※ 借り換えた場合、住宅ローンを全額一括返済した銀行(保証会社)から、「保証料」の返金が見込める場合がありますが、本試算値には加味していません。

※ 上記ローン金利はすべて変動金利です。金利上昇が無い場合での試算となります。

<借り換えのメリット>

- 毎月の返済額を抑えられます。

- 総返済額も減額できます。

- 住宅ローンなので、団体信用生命保険が付いてくる安心感もあります。

<借り換えのデメリット>

- 特に無さそうです。

シミュレーションは、どの金利を使うのかによって、数値に違いは出ますが、大きな方向性としては今回の試算は、参考になると思います。住宅ローンが残っていて、リフォームをする場合には、まずは借り換えと比較検討してみるといいでしょう。

▼関連ページ

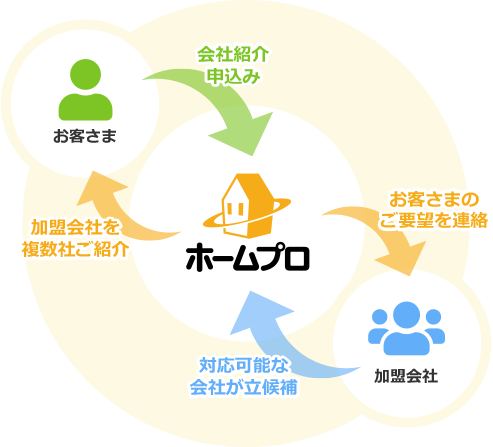

リフォーム会社紹介の流れ

信頼できて予算に合って評判がいい…、そんなリフォーム会社を自分で探すのは大変です。

ホームプロでは加盟会社を中立の立場でご紹介しています。

ホームプロの実績

2001年のサービス開始以来、多くのお客さまにご利用いただいています。

利用者数

※2024年4月~2025年3月

昨年度のご成約

今なら、お申込みいただいた方だけに

リフォーム会社選びの成功ノウハウ集を限定公開中!

リフォーム会社選びにはコツがある!「成功リフォーム 7つの法則」

ホームプロでは、これからリフォームされる方に“失敗しないリフォーム会社選び”をしていただけるように、「成功リフォーム 7つの法則」をまとめました。ホームプロ独自のノウハウ集として、多くの会員の皆さまにご活用いただいております。

リフォームローン

カテゴリ一覧

リフォームローン

よく読まれている記事

箇所別ノウハウ一覧

テーマ別ノウハウ一覧

-

ライフスタイル別のリフォーム

-

こだわりのリフォーム

-

ご予算にあわせたリフォーム

-

リフォームの知恵

-

住まいの機能・性能向上

-

リフォームなんでも事典

ご要望に対応できるリフォーム会社をご紹介。

複数社のプランを、比べて選べる!

リフォームには定価がありません。適正価格を知るには複数社の見積もりを比べるのがポイント。

予算や条件にぴったりの会社をご紹介します。

先頭へ